[1].ビットコイン ETF 潜在的市場規模-マーケットポテンシャル-その1

米国がビットコイン現物ETFを承認すれば、ビットコイン(および暗号資産)の普及に大きな影響を与えるでしょう。

![[1].ビットコイン ETF 潜在的市場規模-マーケットポテンシャル-その1](https://www.bfmedia.jp/uploads/images/202310/image_870x_653e3e5a83537.jpg)

ビットコインETFの重要性

なぜビットコインETFは現在の投資手段よりも理想的な解決策なのか。

2023年9月30日現在、ビットコイン投資商品(ETPやクローズドエンドファンドを含む)に保有されているビットコインの総量は、842,000BTC(約217億ドル)です。

[出典:galaxy.com]

ビットコイン投資商品は、高い手数料、低い流動性、トラッキングエラーなど、投資家にとって重要な欠点が多くあります。これに加えて、富の大部分を代表する広範な投資家層には利用できないという問題もあります。ビットコインへの間接的な露出を提供する代替的な投資オプション(例:株式、ヘッジファンド、先物ETF)も、同様にトラッキングの効率性に課題を抱えています。さらに、多くの投資家は、ビットコインを直接所有することに伴う事務的負担(ウォレットやプライベートキーの管理、納税申告など)を避けたいと考えています。

スポットETFは、ビットコインに直接エクスポージャーを得たいあらゆる投資家にとって理想的な選択肢です。これらのETFは、現行のビットコイン投資商品やオプションと比較して、手数料が低く、流動性が高く、価格の追跡が優れているだけでなく、便利で規制遵守にも優れています。

- 手数料、流動性、価格追跡の効率向上: スポットETFの提供業者はまだ手数料を発表していないものの、通常、ETFはヘッジファンドやクローズドエンドファンドと比較して低い手数料を提供します。多くのETF提供業者は、競争力を維持するために手数料を低く抑えるでしょう。スポットETFは主要取引所で取引されるため、流動性も向上し、価格の追跡もビットコイン先物商品やビットコインへのエクスポージャーを得るための代替手段よりも優れています。

- 便利性: スポットETFは、投資家がビットコインへのエクスポージャーを得るために既に慣れ親しんでいる確立されたプロバイダーやプラットフォームを通じて利用できるため、便利です。オンボーディングには一定の自己教育が必要ですが、直接所有と比較して管理コストが高いため、個人投資家と機関投資家の両方にとって簡単な投資手段を提供します。

- 規制遵守: 既存のビットコイン投資商品と比較して、スポットETFはカストディ設定、監視、破産保護に関する規制当局によって設定された厳格なコンプライアンス要件を満たす可能性が高いです。さらに、ETFは市場参加者にとって価格の透明性と発見が向上する可能性があり、これによりビットコイン市場の変動性を抑えるのに役立つかもしれません。

ビットコインETFの重要性

ビットコインの市場普及に対するビットコイン・スポットETFの特に大きな影響が考えられる要因は2つあります:(i)富裕層を含む広範な投資家に対する拡大されたアクセス性、(ii)規制当局と信頼できる金融サービスブランドによる公式な認知による受け入れの増加です。

アクセシビリティ(Accessibility)

- 個人投資家と機関投資家の両方にとってより広いリーチ:現在、利用可能なBTC投資ファンドは限られており、ほとんどが資産アドバイザー主導の製品や機関プラットフォームを通じて提供されています。ETFは、より直接的な規制対象商品であり、これにより投資家の幅広い層(小売投資家や富裕層を含む)がアクセスできるようになります。ウェルスマネージャーに依存するのではなく、ETFは直接ブローカーやRIA(スポットビットコインの直接購入が制限されているもの)からもアクセスできます。

- より多くの投資チャネルを通じた分配:金融アドバイザーやファイダシアリーズは、承認されたビットコイン投資ソリューションのようなものがない限り、ウェルスマネージメント戦略にビットコインを考慮することができません。ウェルスマネージメントセグメントには、従来の経路を通じてビットコインへの投資にアクセスできなかった多額の資本があります。承認されたビットコインETFがあれば、金融アドバイザーは富裕層のクライアントにビットコインへの投資を推進することができるでしょう。

- より大きな富の機会:ベビーブーマー世代とそれ以前(59歳以上)は米国の富の62%を保持していますが、50歳以上の成人のうち、仮想通貨に投資しているのはわずか8%であり、18歳から49歳の成人の25%以上に劣っています(Fed、Pew)。なじみのある信頼できるブランドを通じてビットコインETF商品を提供することで、まだオンボーディングされていない高齢の富裕層からより多くの顧客を引き寄せる可能性があります。

アクセプタンス(Acceptance)

- 信頼性あるブランドからの公式な認知/承認:ビットコインETFの申請は、多くの主要な金融ブランドによって行われています。これらの大手企業からの正式な認可/承認は、ビットコインや仮想通貨のアセットクラスとしての認識を高め、より多くの受容と採用を促す可能性があります。ピュー研究所(Pew Researcht)によれば、アメリカ人の88%が仮想通貨について聞いたことがある中で、現在の仮想通貨への投資、取引、または使用方法に自信を持っている人はわずか75%に過ぎません。

- 規制とコンプライアンスの懸念への対処:規制の明確性は、より多くの投資と発展を引き寄せるでしょう。ETFのSEC承認は、より包括的なリスク開示を伴う規制対象の投資商品として、投資家からの多くの安全性とコンプライアンス上の懸念を軽減することができるでしょう。また、市場参加者には、長らく要求されてきた仮想通貨業界の規制の明確性を提供することになります。より整備された規制フレームワークは、より多くの投資と発展を引き寄せ、米国の仮想通貨業界の競争力を高めるでしょう。

- ポートフォリオでのBTCのメリット/受容:ビットコインは、ポートフォリオに分散効果と強化されたリターンを提供できるため、アロケーションの一部として役立ちます(最近のレポート「Bitcoin in a Portfolio」を参照)。多くの個人投資家と金融アドバイザーは、投資戦略を導くためにモデルポートフォリオや自動化されたソリューションを採用しており、これらはETFを積極的に活用し、代替資産クラスを組み込んで投資家にリスク最適化されたリターンを提供しています。より長期間の実績があれば、ビットコインがポートフォリオ内での存在理由を裏付け、多くの投資戦略に取り入れられる可能性が高まるでしょう。

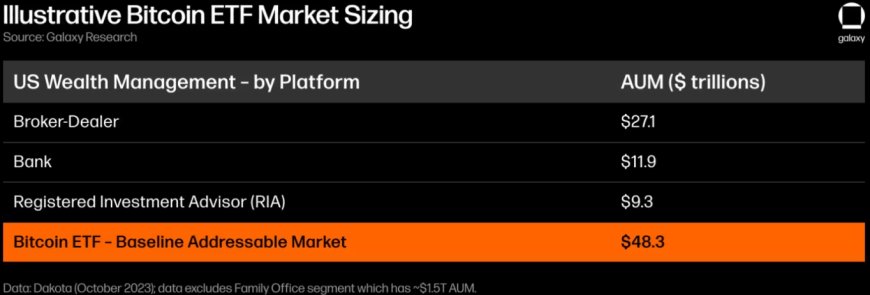

ビットコインETFの承認に伴う流入額の推定

前述のアクセス性の理由から、米国の資産運用業界は、承認されたビットコインETFから最も多くの純新規アクセスを受ける、最もアドレス可能で直接的な市場になる可能性があります。2023年10月現在、ブローカーディーラー(27兆ドル)、銀行(11兆ドル)、RIA(9兆ドル)が管理する資産は、合計で48.3兆ドルに達しています。したがって、ビットコインETFの承認に伴う新規資金流入は、これらの資産の一部を占める可能性があり、具体的な流入額は詳細な市場の状況に依存するでしょう。

[出典:galaxy.com]

米国の資産運用業界全体のTAM(Total Addressable Market)は48.3兆ドルと推定されていますが、ビットコインETFの潜在的な市場規模と、ビットコインETF承認による間接的な影響は、米国の資産運用業界にとどまらず、国際市場、個人投資家、その他の投資商品などにも大きな影響を及ぼす可能性があります。

(注:ビットコインETFへの流入額を推定するためにTAMスタイルの分析を適用していますが、ビットコインETFの承認により、新たな需要が生まれる可能性があることを考慮しています。そのため、TAMの一部を占めるだけでなく、新規の流入を促進する要因も考慮する必要があります。)

これらの各セグメントにおけるビットコインETFへのアクセスの立ち上がりサイクルは、チャネルがアクセスを開放するにつれて数年かかる可能性があります。独立系の登録投資アドバイザー(RIA)チャネルは、より早くアクセスできる可能性があり、そのため、当初のアクセシビリティシェアが大きくなる可能性があります。銀行やブローカーディーラーチャネルについては、各プラットフォームがアドバイザー向けのビットコインETF製品へのアクセスを解除する時期を個別に決定し、金融アドバイザーが特定の投資商品を提供または推奨できるようになる前に要件を課すことがあります。これらの要件には、一定の運用実績期間や運用資産の額、適合性に関する懸念事項などが含まれ、アクセス立ち上がりサイクルを遅らせる可能性があります。

RIAチャネルは、1年目に50%からスタートし、3年目には100%に増加すると仮定しています。一方、ブローカーディーラーチャネルと銀行チャネルについては、1年目に25%からスタートし、3年目には着実に増加して75%に達するとの前提で推計されています。これらの前提に基づいて、米国のビットコインETFのアドレス可能な市場規模は、ローンチ後1年目には約14兆ドル、2年目には約26兆ドル、3年目には39兆ドルと推定されています。

[出典:galaxy.com]

ビットコインETFへの流入額の推定:これらの市場規模の見積もりに基づいて、各富裕層チャネルで利用可能な総資産の10%がビットコインを採用し、平均アロケーションが1%であると仮定した場合、ETFローンチ後の初年度には約140億ドル、2年目には約270億ドル、3年目には約390億ドルのビットコインETFへの流入額を推定しています。もちろん、ビットコインスポットETFの承認が遅れたり拒否されたりした場合、またはタイミングやアクセス制限が影響を与えた場合、当社の分析結果は変更される可能性があります。さらに、価格パフォーマンスが期待に反して低い場合や、その他の要因により、ビットコインETFへのアクセスや採用が予想よりも低い場合、当社の推定値は過度に高くなる可能性があります。一方、当社の仮定は保守的であると考えており、アクセス、エクスポージャー、アロケーションに関する前提が実際よりも高い場合、流入額が予想を上回る可能性もあります。

『[2] ビットコインETFの潜在的市場規模 - マーケットポテンシャル - その2』では、BTCUSDへの見込まれる影響とビットコインETFの金融市場への影響については、実際のデータを基に詳しく解説しました。

[Sizing the Market for a Bitcoin ETF]

「本資料は、ギャラクシーデジタル・ホールディングスLPおよびその関連会社から、情報提供のみを目的として提供されたものです。」

What's Your Reaction?